تحلیل جامع اصطلاح هولد یا هودل در ارز دیجیتال

زمانی که سرمایه گذار تصمیم به نگهداری بلندمدت رمز ارز خود میکند، برای او مهم است که از امنیت دارایی خود مطمئن باشد. در اینجا قصد داریم به اصطلاح هولد یا هودل که یکی از پر کاربردترین و جالب ترین اصطلاحات دنیای کریپتوکارنسی است بپردازیم.

به گزارش کافه طلا، هودل (HODL) کردن از همان کلمه انگلیسی HOLD به معنای نگه داشتن می آید و در دنیای ارزهای دیجیتال به معنی نگه داشتن بیت کوین است به جای فروختن آن. البته امروزه فقط برای بیت کوین استفاده نمی شود و تبدیل به یک اصطلاح برای نگه داشتن تمام ارزهای بازار شده است. کاربران معمولا در شرایط نوسانات شدید بازار یا ریزش قیمت ها به یکدیگر پیشنهاد می کنند که هودل کنند و اسیر ترس نشوند.

صنعت ارزهای دیجیتال هر سال مقبولیت و محبوبیت بیشتری مییابد. این باعث میشود که درباره آینده این حوزه خوشبینتر باشیم؛ اما با ورود سرمایهها و افراد بیشتر به این حوزه، پروژههای بی هدف یا کلاهبردار نیز بیشتر وارد صنعت کریپتوکانسی یا همان ارز دیجیتال میشوند. بنابراین قبل از سرمایه گذاری و هودل کردن، باید تحقیقات خود را انجام دهید و پروژهها را به طور کامل بررسی کنید.

در این مقاله به پاسخ این سوالات میپردازیم تا بتوانید تحلیلی جامع از اصطلاح هودل (hoDL) یا هولد داشته باشید : هودل چیست ؟ منشاء این اصلاح کجاست؟ چه زمانی به هولد ارز دیجیتال بپردازیم؟ برای Hodl کردن، کریپتوی خود را در کجا نگه داریم؟ چه رمز ارزی را نگهداری کنیم و چگونه به یک هودلر تبدیل شویم؟ با ما همراه باشید.

هودل HOdl چیست ؟

هودل (HODL) کردن از همان کلمه انگلیسی HOLD به معنای نگه داشتن میآید و در دنیای ارزهای دیجیتال به معنی نگه داشتن بیت کوین به جای فروختن آن است. البته امروزه فقط برای بیت کوین استفاده نمیشود و تبدیل به یک اصطلاح برای نگه داشتن تمام ارزهای بازار شده است. کاربران معمولا در شرایط نوسانات شدید بازار یا ریزش قیمتها به یکدیگر پیشنهاد میکنند که هودل کنند و اسیر ترس نشوند.

به تازگی هودلر (HODLER) نیز کاربرد زیادی پیدا کرده و بسیاری از افراد که قصد سرمایه گذاری بلند مدت دارند و به دنبال خرید و فروش لحظهای (ترید) نیستند، خود را هودلر معرفی میکنند.

این مفهوم شروع به چرخیدن در بین جامعه بیت کوین کرد و تا امروز تقریبا یک اصطلاح همه گیر در تمام دنیا شده است و همه علاقمندان به کریپتو در هر جایی از دنیا از این اصطلاح استفاده میکنند. حتی با سرچ کردن در گوگل نیز می توانید مقاله ویکی پدیا HODL را پیدا کنید که این موضوع نیز از اهمیت و جستجوی زیاد کاربران نشات میگیرد.

اصطلاح هودل از کجا به وجود آمد؟

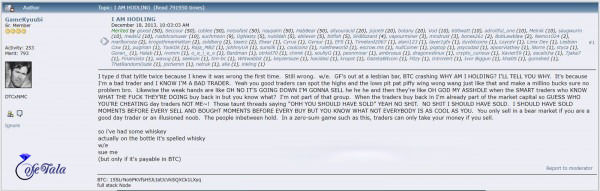

وبسایت بیت کوین تاک که بزرگترین و قدیمیترین بستر برای ارتباط کاربران این حوزه با یکدیگر است، افراد زیادی را دور هم جمع میکند و اطلاعات زیادی را در دسترس کاربران قرار میدهد. در سال ۲۰۱۳ یکی از کاربران با نام GameKyuubi، پستی با عنوان «I AM HODLING» گذاشت و در توضیحات نوشت که اشتباه تایپی انجام داده و عمدا آن را اصلاح نکرده است. او به همه پیشنهاد داد که از ترید کردن دوری کنند و بیت کوینهای خودشان را نگه دارند؛ چرا که نگه داشتن بیت کوین برای زمان طولانی سودآور خواهد بود و با فروختن آنها چیزی نصیبتان نخواهد شد. در آن زمان و در ژانویه ۲۰۱۳ قیمت بیت کوین ۱۵ دلار بود و ۱۱ ماه بعد در ابتدای ماه دسامبر همان سال، به ۱۱۰۰ دلار رسید.

صرف نظر از نوسانات کوتاه مدت، نوسانات بلندمدت بیتکوین از منطق حرکات کوتاه مدت تبعیت نمیکند. قیمت بزرگترین ارز دیجیتال از سال ۲۰۱۱ تا ۲۰۱۳ ، حدود ۵۲۰۰۰ درصد رشد کرد و سپس بیش از ۸۰ درصد ریزش کرد؛ البته پس از این ریزش وحشتناک نیز قیمت ۱۷ برابر قیمت سال ۲۰۱۱ بود. بنابراین هودلرها در هنگام پیش بینی بازار نوسانات بازار را نادیده میگیرند. آنها تنها به هولد ارز دیجیتال میپردازند که به آنها کمک میکند تا از دو اشتباه عظیم اجتناب کنند؛ FOMO (ترس از دست دادن فرصت)، که باعث میشود تا در قیمت بالا خرید کنند و FUD (ترس،عدم اطمینان و تردید) که باعث فروش در قیمت پایین میشود.

برای ماکسیمالیستها بیت کوین (کسانی که تنها بیتکوین را قبول دارند و جزو اولین سرمایه گذاران آن هستند)، هودل کردن بیش از یک استراتژی برای جلوگیری از فومو و فاد و دیگر احساسات منفی معنی میشود؛ ماکسیمالیستها اعتقاد دارند پادشاه رمز ارزها بالاخره جای ارزهای فیات را میگیرد و آینده اقتصاد دنیا را دگرگون میکند. بنابراین آنها نرخ تبدیل پول فیات به ارزهای رمزنگاری شده را بیربط میدانند.

اصطلاح HODL برخی اوقات Hold on For Dear Life به معنی “برای زندگی عزیز ادامه بده، صبر کن یا نگه دار” ترجمه میشود که به طور دقیق معنی این اصطلاح را میرساند.

زمان هولد کردن ارز دیجیتال

تصمیمگیری برای هودل رمز ارزها با شماست و شما باید تحقیقات خود را انجام دهید، فرایندهای لازم را طی کنید و بعد تصمیم بگیرید. برخی سرمایه گذاران استراتژی هودل را انتخاب میکنند؛ یعنی رمز ارز مورد نظر خود را میخرند و تا ماهها یا حتی سالها آن را نمیفروشند.

با این که این استراتژی برای کسانی که به افزایش قیمت بیت کوین یا دیگر رمز ارزها اعتقاد دارند مفید است، اما لزوما به نفع آنها کار نمیکند؛ آینده این صنعت هنوز مشخص نیست و هکها، اخبار منفی و دیگر اتفاقات ناگوار میتوانند بر قیمت ارزهای رمزنگاری شده تاثیرگذار باشند. برخی سرمایه گذاران انتخاب میکنند که Bitcoin را هودل کنند و دیگر رمز ارزها که درباره آیندهشان مطمئن نیستند را ترید کنند. با این که هودل کردن ارزهای دیجیتال با حجم بازار کمتر میتواند سود بیشتری به همراه داشته باشد، اما ممکن است آینده خاصی نداشته باشند؛ بنابراین سرمایه گذاران معمولا ارزهای با مارکت کپ زیاد را برای Hodl انتخاب میکنند که سود کمتری دارند، اما مطمئنتر هستند.

استراتژی هولد ارز دیجیتال برای کسانی که نمیخواهند مدام درگیر خرید و فروش باشند و همچنین تریدرهایی که هنوز آشنایی کامل با تحلیل تکنیکال ندارند، بسیار مناسب است. سرمایه گذاران میتوانند به جای بررسی هر روزه نمودارها، چند ارز دیجیتال را خریداری کنند و آنها را نگهداری کنند. این استراتژی بلندمدت است؛ بنابراین همه افراد این نوع سرمایه گذاری را نمیپسندند.

یک استراتژی که میتواند بسیار مفید باشد، متنوع سازی سبد سهام است؛ در این صورت اگر یکی از کوینهای شما با ریزش مواجه شد، مابقی بتوانند این ضرر را جبران کنند. این بازار بسیار پرنوسان و نسبتا جدید است؛ بنابراین نیازمند تحقیق، توجه به بازار و دنبال کردن اتفاقات پیرامون آن است.

امنیت رمز ارزها در زمان HODL

زمانی که سرمایه گذار تصمیم به نگهداری بلندمدت رمز ارز خود میکند، برای او مهم است که از امنیت دارایی خود مطمئن باشد؛ نگهداری کریپتو در کیف پول کاغذی یا کیف پول سخت افزاری بسیار امنتر از نگهداری آن در کیف پولهای آنلاین یا صرافیهاست.

کیف پول سخت افزاری بسیار امنتر از مابقی والتهاست؛ زیرا به اینترنت متصل نیست. بنابراین دسترسی به آن برای هکرها بسیار دشوارتر میشود.

کدام ارز دیجیتالی را نگهداری کنیم؟

برای هودلرها و البته تمام سرمایه گذاران، متنوع سازی سبد سهام یک اصل کلیدی است. این بدین معناست که در طی زمان، افراد باید پول بیشتری را به سبدشان اضافه کنند و یا یک رمز ارز را بفروشند و کریپتوی دیگری را خریداری کنند. سرمایه گذاران شاید بخواهند پورتفولیوی خود را متعادل کنند تا متنوع سازی را حفظ کنند؛ بنابراین ممکن است بیتکوین را هودل کنند و دیگر رمز ارزها را به صورت کوتاه مدت خرید و فروش کنند، تا بتوانند در زمان نزول BTC از طریق سودهایی که از دیگر ارزهای دیجیتال دریافت کردهاند، ضرر روند نزولی بزرگترین کریپتو را پوشش دهند. البته گفتنی است که هزاران کریپتوکارنسی در بازار وجود دارد، اما همه آنها برای هولد کردن مناسب نیستند و برای نگهداری بلندمدت، باید آنها را با تحلیل فاندامنتال و جامع نیز بررسی کنید.

پس حفظ تنوع سبد سهام یک اصل مهم برای معاملات موفق کریپتو است.

جایگزین هودل کردن چیست ؟

در کنار ترید روزانه و Hodl کردن، جایگزینهای دیگری مثل SPEDN و BUIDL نیز وجود دارند؛ این استراتژیها به رشد این صنعت کمک میکنند و میتوانند ارزش رمز ارزها را افزایش دهند. فلسفه پشت خرج کردن (SPEDN)، استفاده از رمز ارزها برای خرید محصولات و خدمات است؛ بنابراین میتواند به پذیرش عمومی کریپتو در دنیای واقعی کمک کند.

صنعت کریپتوکارنسیها تقریبا نوپاست و نیاز به توسعه زیادی دارد. در اینجاست که برخی افراد تصمیم میگیرند که شرکتها، پلتفرمها، اپلیکیشنها و ابزارهایی را با استفاده از ارزهای رمزنگاری شده BUIDL یا ایجاد کنند.

یک مثال واقعی

به نظر شما اگر سه سال پیش با یک میلیون تومان پول بیت کوین می خریدید، الان چقدر سود می کردید؟

اگر سال ۲۰۱۷ یک میلیون تومن پول معادل ۲۶۷.۳۷ دلاپول داشتیم و باهاش بیت کوین میخریدیم، حدود ۰.۱۲۱۹۸۶۴۹۵ عدد بیت کوین داشتیم! فقط باید آن را در کیف پولمان هودل میکردیم. امروز مارس ۲۰۲۰ ،این رقم بر اساس ارزش روز دلار و بیت کوین، تقریبا ۶.۵ میلیون دلار میشد! ۶.۵ میلیون دلار فقط در سه ماه! رقم عجیبیه! برای مشاهده این مقایسه به طور دقیق میتونید کلیپ مقایسه میزان سود اکتسابی در سرمایه گذاری های جهانی رو مشاهده فرمایید.

معمولا تریدر های کوچک موفقیت های ناشی از تریدینگ را به شکلی غیر منطقی بر سر تازه واردان می کوبند! در حالی که وقتی بازار خرسی است معمولا همه سود میکنند و در چنین بازاری شاید بدون هیچ خرید و فروشی سود بیشتری می بردند.

چهره های معروف دنیای تریدینگ همیشه در بیان اصول موفقیت خود از صبر کردن در تجارت یاد میکنند.

موارد مورد نیاز تحلیل جامع برای تبدیل شدن به یک Hodler

در دنیای ارزهای دیجیتال، ۶ مورد اصلی وجود دارد که برای هودل کردن رمز ارزها باید به آنها توجه کنیم:

۱. مفهوم کسب و کار

به عنوان یک سرمایه گذار، الزامی است که داستان پشت تکنولوژی را درک کنیم. بسیاری از پروژهها با شعارهایی مانند “بیت کوین بعدی” وارد بازار میشوند. اما چرا بسیاری از آنها در نهایت با شکست مواجه میشوند؟

دلیل آن ساده است: ایجاد یک ارز دیجیتال با ارزش تنها نیازمند دانش فنی نیست؛ بلکه درک عملکرد بازار نیز مهم است. قبل از این که پول خود را وارد بازار رمز ارزها کنید، وایت پیپر آنها را مطالعه کنید. ببینید سازندگان آن چه کسانی هستند، برنامه آنها چیست، چه راه حلی برای چه مشکلی دارند و غیره. اما مهمتر از همه، از خود بپرسید که آیا مفهوم این ارز دیجیتال برای شما مهم است یا خیر.

جمله مهمی در بازاریابی وجود دارد: اگر نمیتوانی مردم را متقاعد کنی، آنها را گیج کن!

اگر رمز ارز مورد نظر شما بیشتر درباره تکنولوژی صحبت میکند تا مفهوم بیزینسی، پس میتوانید شک کنید. یادتان باشد که شما در تکنولوژی آن ارز سرمایه گذاری نمیکنید؛ بلکه در کسب و کاری سرمایه گذاری میکنید که انتظار دارید در آینده به شما سود برساند. تکنولوژی باید مکمل بیزینس باشد نه جایگزین آن.

۲. اعضای تیم سازنده

چند سال قبل، یک شرکت رمز ارز با هدف متحول کردن صنعت بازی با فناوری بلاکچین به وجود آمد. بنیانگذاران این شرکت در صنعت گیمینگ افراد برجستهای هستند و شرکای آنها نیز در صنعت بلاکچین، استارتاپها و شرکتهای چند ملیتی افراد حرفهای هستند.

با وجود وعدههای شیرین درباره آینده این رمز ارز و پروژه، مردم با عجله دست به خرید آن زدند. اما اکنون خریداران کجا هستند؟

در اینجا دو نمونه دیگر از این اتفاق را مشاهده میکنیم:

بنابراین هر پروژهای که در کسب و کارهای دیگر موفق میشود، لزوما در صنعت ارزهای دیجیتال به موفقیت نمیرسد. قبل از سرمایه گذاری درباره شهرت بنیانگذاران پروژه تحقیق کنید؛ آیا در این حوزه فعالیت داشتهاند؟ آیا نقدهای منفی درباره آنها وجود دارد؟ کسانی که قبلا در پروژههای کلاهبرداری حضور داشتهاند، مسلما اکنون نیز میتوانند این کار را انجام دهند.

۳. موارد استفاده

با این که این مورد همه چیز نیست، اما میتواند دید خوبی از عملکرد پلتفرم به شما بدهد. از خود بپرسید که آیا این تکنولوژی در دنیای واقعی کاربردی دارد؟ شما نمیتوانید از ارزهای دیجیتال انتظار داشته باشید که به عنوان درگاه پرداخت استفاده شوند، در حالی که قوانین برخی کشورها مانع از این کار میشود.

۴. ویژگی

ما میدانیم که در ونزوئلا چه اتفاقی افتاده است؛ کشوری که به عنوان یکی از ثروتمندترین کشورهای آمریکای جنوبی شناخته میشد، در سال ۲۰۱۹ با تورم ۱۰ میلیون درصدی روبرو شد. این به خاطر تصمیمات اقتصادی ضعیف اقتصادی بود که توسط دولت اتخاذ شد، که باعث شد قیمت نفت از سالهای ۲۰۱۳ تا ۲۰۱۶ به نصف تقلیل یابد. دولت ونزوئلا در طی این تصمیم، با بدهی ۱۰۸ میلیارد دلاری مواجه شد؛ بنابراین شروع به چاپ بیشتر اسکناس کرد. زمانی که مقدار بسیار زیادی از یک ارز وارد چرخه بازار میشود، ارزش آن نیز کاهش مییابد. یعنی قیمت محصول ثابت میماند، اما قدرت خرید آن ارز کاهش مییابد.

این قضیه با ارزهای دیجیتال مقداری تفاوت دارد. هر رمز ارز به مقدار مشخصی تولید میشود؛ یعنی مقدار محدودی از آن ارز دیجیتال وجود دارد، که این میتواند باعث ارزش ذاتی آن شود. بررسی کنید که چه تعداد از ارز دیجیتال مورد نظر شما وجود دارد، چقدر از آن وارد چرخه شده است، حجم بازار آن چقدر است و کشش قیمتی آن در طول زمان چقدر است.

۵. مدیریت ریسک

در اصل، یک ارز دیجیتال عدد و رقم است و ارزش آن نیز توسط بازار تعیین میشود. بنابراین ما نیاز به مقابله با ریسک در زمان معکوس شدن روند بازار داریم. در بیشتر رمز ارزها مثل بیت کوین، این حرکات توسط عرضه و تقاضا انجام میشوند.

سوالی که باید از خود بپرسیم این است که آیا ما مطمئن هستیم که ارزش ارز مورد نظر ما صفر نمیشود؟ حتی ارزشمندترین ارزهای رمزنگاری شده نیز در صورتی که در هیچ کجا خرید و فروش نشوند، ممکن است ارزش خود را از دست بدهند. بنابراین قبل از سرمایه گذاری در یک رمز ارز، استراتژی مدیریت ریسک خود را بچینید.

۶. شفافیت

در صنعت رمز ارزها تغییر دادن اعداد بسیار راحت است. ممکن است شما با پروژههایی روبرو شوید که ۵۰ درصد از توکنهای خود را در طی ۲ ساعت به فروش رساندهاند. اما آیا واقعا این اتفاق افتاده یا آنها دیتاها را دستکاری کردهاند تا ایجاد هیجان کنند؟

بنابراین باید از شفافیت اطلاعات پروژهها مطمئن شوید. برخی از مواردی که میتوانید بررسی کنید، شامل این موارد هستند:

- شرکت در کجا ثبت شده است؟

- چه مقدار از توکنها در دسترس هستند و چه مقدار به فروش رفتهاند؟

- این داراییها در کجا ذخیره شدهاند؟

- کدهای پروژه هر چند وقت یک بار مورد بازبینی قرار میگیرند؟

- آیا اسناد و مدارک آنها موجود است؟