شرکت نفت بهران تحت لیسانس شرکت اکسون آمریکا در سال ۱۳۴۱ تاسیس گردید و در سال ۱۳۴۳ تولید روغن در ایران را آغاز کرد. این شرکت در سال ۱۳۸۰ توسط سازمان بورس و اوراق بهادار تهران با نماد شبهرن پذیرفته شد.

به گزارش کافه طلا، شرکت نفت بهران (سهامی عام) در سال 1345 تأسیس و تحت شماره 10844 به نام شرکت سهامی تولید و تصفیه روغن در اداره ثبت شرکتهاي تهران به ثبت رسیده و در تاریخ 1363/9/12 نام شرکت به پالایش روغن تهران (سهامی عام) و مجدداً برابر صورتجلسه مجمع عمومی فوق العاده مورخ 1370/2/4 نام شرکت به شرکت نفت بهران ( سهامی عام) تغییر یافته است. شرکت در تاریخ 1369/1/6 در بورس اوراق بهادار تهران پذیرفته شده است. شرکت از واحدهای تجاری فرعی گروه بنیاد مستضعفان میباشد. مرکز اصلی شرکت در تهران و پالایشگاه آن در شهر ری میباشد.

نماد شبهرن در صنعت فراورده های نفتی، کک و سوخت هسته ای فعال است و در فروردین ۱۳۸۰ در بورس ثبت نماد شده است. شبهرن جزو شرکت های بزرگ بازار سرمایه می باشد که از لحاظ ارزش شرکت در رتبه 8 گروه خودش و در رتبه 85 کل بازار قرار دارد.

حضور در بازار بورس و اوراق بهادار و کسب درآمد از نمادهای بورسی و شاخص ساز بازار سرمایه امکانپذیر است به شرطی که با تحلیلی جامع از اطلاعات آماری نمادها و چگونگی استفاده از نوسان بازار سهام و شناخت شاخص هایی که برای فعالان بازار بورس اهمیت دارد، به همراه مشورت با خبرگان اهل فن بورس، اقدام به فعالیت در بورس ایران کنید.

معرفی و تاریخچه شرکت نفت بهران

شرکت نفت بهران در سال 1341 تحت امتیاز و تکنولوژی شرکت EXXON آمریکا و با نام تجاری ESSO فعالیت خود را آغاز کرد. با تاسیس واحد مخلوط کنی (Blending) در سال 1343، به تولید روغن های ESSO در داخل ایران پرداخت و از سال 1345 با نام شرکت تولید و تصفیه روغن به کار خود ادامه داد. بهره برداری از كارخانه–پالایشگاه شرکت نفت بهران تحت مجوز شماره 15226 مورخه 1347/03/20 صادره از وزارت صنايع و معادن با توليد 30 هزار تن روغن در سال آغاز گرديد و در سال 1368 تحت مجوز شماره 380336 مورخ 1368/11/09 وزارت صنايع ظرفيت توليد آن به 150 هزارتن روغن، 3 هزار تن پارافين و 1500 تن ضديخ رسید.

شرکت نفت بهران بیش از 53% سهم بازار روانکار های خودرو و بیش از یک سوم سهم بازار روغنهای صنعتی را در اختیار دارد و همچنین شرکت در سال 1392 به عنوان صادر کننده نمونه استان تهران از سوی وزارت صنعت، معدن و تجارت معرفی گردیده است. خط مشی این شرکت بر پایه کیفیت محصول به منظور ارتقاء سطح رضایتمندی مشتریان، پیشگیری از آلودگی های زیست محیطی و تبعیت از قوانین و مقررات ایمنی و بهداشت شغلی استوار است.

شرکت نفت بهران، پارافین وکس، ضد یخ و انواع روانکار تولید میکند. هر سه محصول خود را هم در داخل کشور و هم در خارج از کشور، به فروش میرساند. عمده فروش داخلی و صادراتی این شرکت، محصولات روانکاری آن است. این محصول 99 درصد از فروش داخلی و 88 درصد از صادرات ماه مرداد 1399 این شرکت را تشکیل میدهد. از آنجایی که نرخ فروش محصول توسط خود شرکت ارزشگذاری میشود، تغییرات قیمت مواد اولیه، نرخ ارز (برای محصولات صادراتی) و نرخ تورم میتواند در قیمت فروش محصولات و سود عایدی شرکت اثر گذار باشد.

شرکت، عمده مواد اولیه پایه تولیدی خود (لوبکات و آیزوریسایکل) را از تولید کنندگان داخلی خریداری میکند. مواد بسته بندی و روغن پایه شرکت، از خارج از ایران وارد میشود. میتوان نتیجه گرفت که تحریمها و نرخ ارز نیما بر مقدار واردات شرکت اثر گذار خواهد بود. این امر میتواند روی سودآوری شرکت اثر منفی بگذارد. البته کل مقدار مواد اولیه وارد شده شرکت در سه ماهه اول سال 1399 به مقدار 182 میلیارد تومان بوده است که در مقایسه با مجموع مواد اولیه خریداری شده از داخل کشور (387 میلیارد تومان) مبلغ قابل ملاحظهای است.

اکثریت واردات شرکت را خریداری روغن پایه تشکیل میدهد. درصورتی که شرکت بتواند این محصول را از داخل کشور خریداری کند، به نفع شرکت خواهد بود و سودآوری را افزایش میدهد. همچنین، ریسکهای تحریم و نرخ ارز را هم کم میکند. مواداولیه شرکت بر اساس قیمت جهانی نفت و نرخ دلار نیما ارزشگذاری میشود.

اهداف شرکت نفت بهران

شرکت نفت بهران با بیش از نیم قرن تجربه در صنعت روانکارها، به عنوان بزرگترین تولیدکننده انواع روغن موتورهای بنزینی، دیزلی و صنعتی در ایران شناخته میشود. این شرکت دارای بیشترین تنوع محصول در بین رقبا است و حتی به نیاز مشتریان در حجمهای پایین نیز پاسخ میدهد. همچنین دارای سه واحد فرعی به نام روانکاری شرکت بازرگانی بهران، شرکت صنایع شیمیایی تابکم و دو شرکت وابسته به نامهای برق و انرژی پیوند گستر پارس و تولید نیروی مرکزی صبا است.اهداف شبهرن عبارتند از:

- حفظ رهبری بازار و پیشتازی در عرضه محصولات جدید روانکارها در کشور

- حفط بهران به عنوان برند برتر در بازار

- کسب جایگاه معتبر در بازارهای بین المللی

- ارتقاء فناوری

- سرمایه گذاری در افزایش ظرفیت جدید

موضوع فعالیت شرکت نفت بهران

تولید و عرضه روانکارها و فرآورده های نفتی و غیرنفتی، سیالات خنک کننده، تجارت و ارائه خدمات مربوط به آن ها، به عنوان راهبر بازار داخل و برند معتبر در منطقه با استفاده از فناوری های روز جهان. موضوع فعالیت شرکتهای فرعی در راستای فعالیتهای تولید و توزیع محصولات مرتبط است.

ترکیب و اعضای هیئت مدیره شرکت نفت بهران

عيسي اسحاقي (شرکت گروه پتروشيمي تابان فردا)، حسن حرم پناهي (شرکت پيوند تجارت آتيه ايرانيان)، عباس ابراهيمي (ره نگار خاورميانه پارس{ش.بازرگاني پيشگامان پايدارتجارت پرديس ايرانيان})،عباس نادري فر (شرکت انرژي گسترسينا)، اسعد عزيزي (بنيادمستضعفان انقلاب اسلامي).

| سهامدار/دارنده | سهم | درصد | تغییر |

|---|

| بنيادمستضعفان انقلاب اسلامي | 4 B | 30.030 | 0 |

| شركت انرژي گسترسينا-سهامي خاص- | 3 B | 21.140 | 0 |

| شركت گروه پتروشيمي تابان فردا-سهامي عام- | 2 B | 15.800 | 0 |

| شركت سرمايه گذاري توسعه ملي-سهامي عام- | 161 M | 1.340 | 0 |

| شركت پالايش نفت تهران-سهامي عام- | 120 M | 1.000 | 0

|

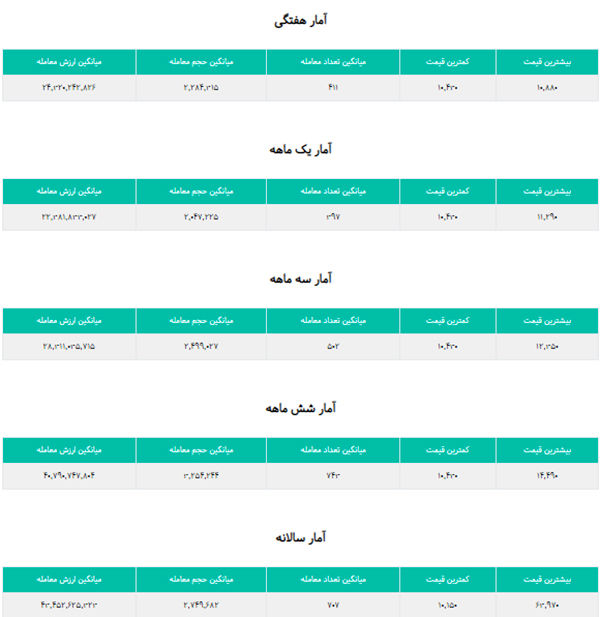

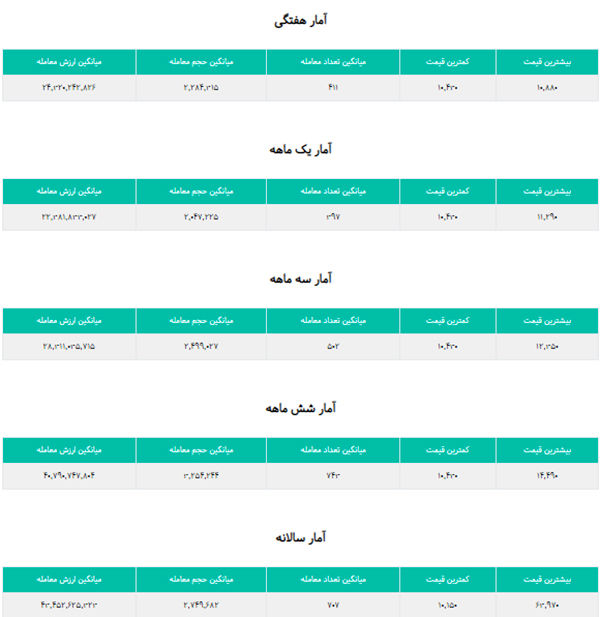

- طی معاملات امروز، به اندازه 0.34 برابر حجم مبنا، سهام بین خریداران و فروشندگان مبادله شده است.

- حجم معاملات امروز 0.7 برابر بیشتر از میانگین حجم پنج روزه بوده است.

- طی معاملات امروز، به اندازه 0.84 برابر میانگین حجم بیست و یک روزه، سهام بین خریداران و فروشندگان مبادله شده است.

- طی معاملات امروز، به اندازه 0.57 برابر میانگین حجم صد روزه، سهام بین خریداران و فروشندگان مبادله شده است.

- اندیکاتور RSI عدد 30.29 را نشان میدهد که در محدوده میانی است و نشانه ای از اشباع خرید یا اشباع فروش در آن یافت نمیشود.

- اندیکاتور MFI عدد 39.81 را نشان میدهد که در محدوده میانی است و نشانه ای از اشباع خرید یا اشباع فروش در آن یافت نمیشود.

- سیگنال اندیکاتور MACD در وضعیت فروش است.

- سیگنال اندیکاتور Bollinger در وضعیت فروش است.

- میانگین های متحرک ۸ و ۲۱ روزه وضعیت فروش را نشان میدهد.

- میانگین های متحرک ۵ و ۵۵ روزه وضعیت فروش را نشان میدهد.

- میانگین های متحرک ۵۵ و ۲۰۰ روزه سیگنال فروش صادر کرده است.

- اندیکاتورهای تنکنسن و کیجونسن سیگنال فروش صادر کرده است.

- سیگنال ابر کومو در وضعیت فروش است.

- اندیکاتور Aroon در وضعیت فروش است اما احتمال تغییر سیگنال به خرید وجود دارد.

- اندیکاتور Parabolic Sar سیگنال فروش صادر کرده است.

- سیگنال اندیکاتور ADX در وضعیت نامشخص یا خنثی قرار دارد.

- سیگنال استوکاستیک در وضعیت فروش است.

- Stochastic RSI وضعیت فروش را نشان میدهد.

- اندیکاتور عرضه و تقاضا عدد -0.16 را نشان میدهد که در محدوده میانی است و بیانگر عرضه و تقاضای تقریبا متعادل است.

- نسبت قیمت به درآمد یا P/E نماد شبهرن عدد 5.99 را نشان میدهد که یک نسبت بسیار خوب است.

- نسبت P/B شبهرن برابر با عدد 4.4 است که نسبت به بسیاری از نمادها، فوق العاده و دارای ارزش ذاتی خوبی برای خرید است.

- نسبت P/S این نماد با ثبت عدد 1.4 از شرایط بسیار مطلوبی بهره مند است. به عبارت دیگر شبهرن دارای وضعیت خیلی خوبی در بخش فروش است.

- در معاملات آخرین روز معاملاتی پول هوشمند از سهم خارج شده است.

- در سه روز گذشته معاملاتی شاهد خروج پول هوشمند از سهم بوده ایم.

- در ده روز گذشته معاملاتی شاهد خروج پول هوشمند از سهم بوده ایم.

- در آخرین روز معاملاتی فروشندگان با قدرت بالاتر (-1.04) در حال فروش هستند.

- فروشندگان در سه روز معاملاتی گذشته با قدرت بالاتر (-2.72) در حال فروش هستند.

- قدرت فروشندگان در ده روز معاملاتی گذشته -4.33 برابر خریداران بوده است.

- برآیند معاملات حقوقی در سه روز گذشته مثبت بوده است به این معنی که حقوقی در حال خرید و حمایت از سهم است.

- در ده روز معاملاتی گذشته برآیند معاملات حقوقی خرید و حمایت از سهم بوده است.

- طی سی روز معاملاتی گذشته، حقوقی ها در حال خرید و ورود به سهم هستند.

- در صد روز معاملاتی گذشته برآیند معاملات حقوقی خرید و حمایت از سهم بوده است.

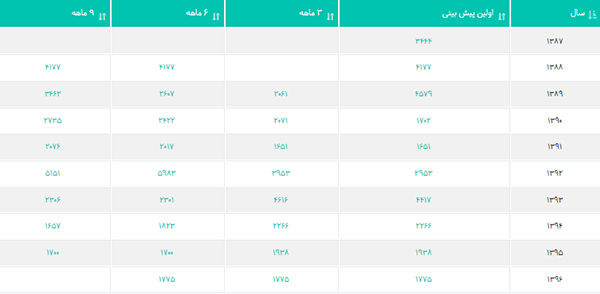

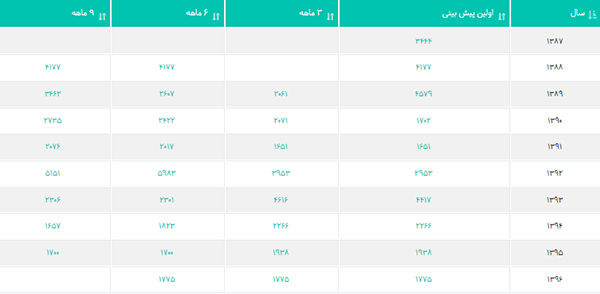

سود پیش بینی نماد شبهرن

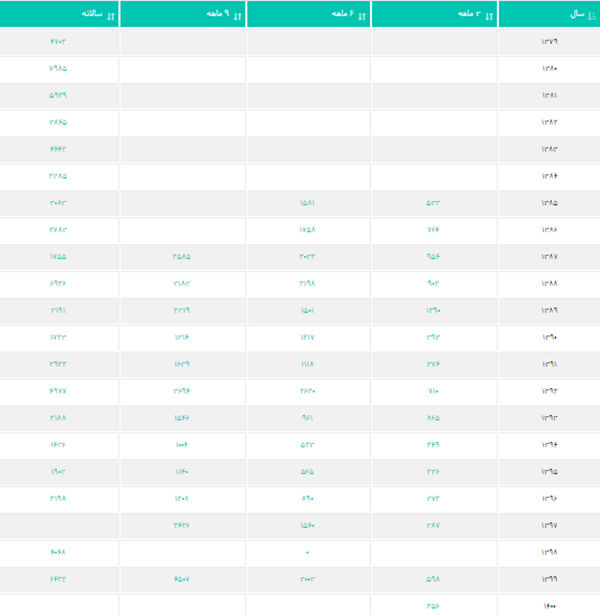

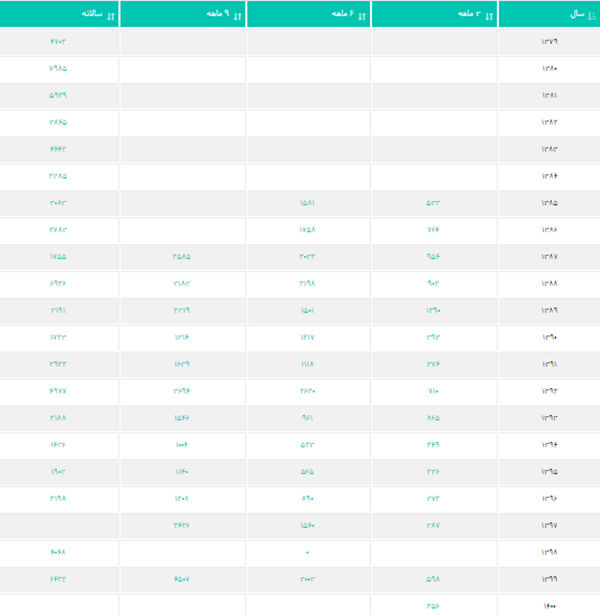

سود واقعی نماد شبهرن